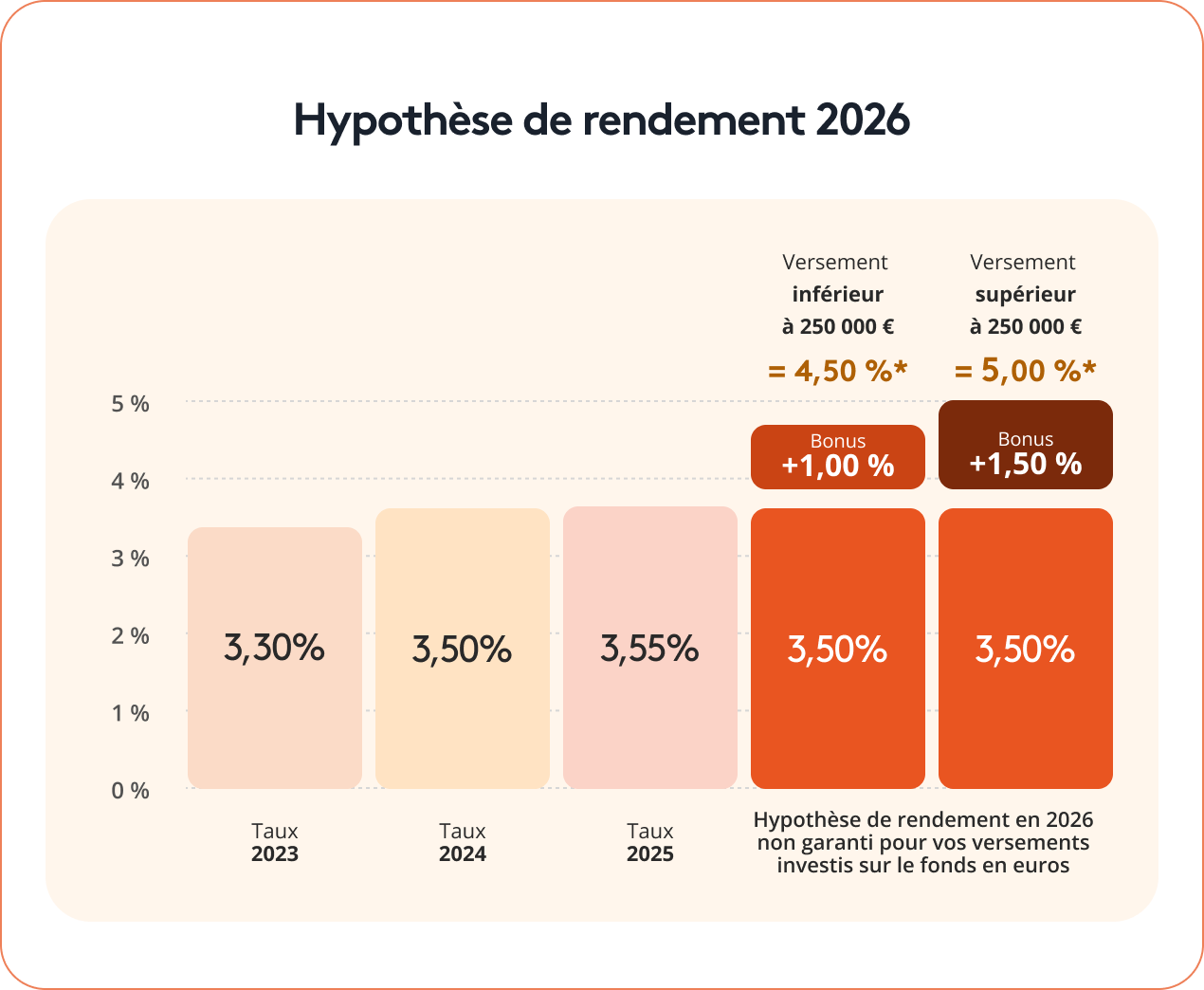

Hypothèse de rendement 2026 pour vos versements investis sur le fonds en euros(*)

Ces prix et récompenses sont valables un an et ont été

attribués parles publications citées selon leurs propres critères

Meilleur Conseil Epargne 2025

Des conseillers

partout en France

Carac Épargne Génération en bref

Commencez à épargner dès aujourd'hui pour préparer votre avenir !

Carac Épargne Génération est un contrat d’assurance sur la vie, individuel, multisupports à versements libres, libellé en euros et en unités de compte.

Les montants investis sur les supports en unités de compte ne sont pas garantis mais sujets à des fluctuations à la hausse comme à la baisse dépendant notamment de l’évolution des marchés immobiliers et financiers. Il existe un risque de perte partielle ou totale en capital. La Carac s’engage sur le nombre d’unités de compte et non sur leur valeur. Le risque de moins-value est donc supporté par l’adhérent.

Un contrat souple et accessible

Avec Carac Épargne Génération, vous pouvez constituer une épargne à partir de 30 € par mois, sans plafond de versement ni limite de durée.

Seule condition : être âgé(e) de moins de 25 ans à l’adhésion. Vous pourrez pleinement disposer de cette épargne à votre majorité et continuer à l'alimenter librement.

Bon à savoir : vous pouvez verser en ligne à partir de 18 ans !

Construire votre projet d'avenir

Que vous soyez jeune, un parent ou grand-parent, l’assurance vie est une solution idéale pour préparer l’avenir.

Vous êtes jeune ?

Commencez tôt et envisagez plus sereinement vos projets d’avenir (voyage, étude à l’étranger etc.)

Vous êtes un parent ou un grand-parent ou un membre de la famille ?

Offrez-lui son premier contrat d’assurance vie afin de lui constituer un capital pour ses projets futurs, notamment l’achat de résidence principale.

Une gestion financière clé en main

C’est la solution idéale si vous n’avez pas le temps ou l’envie de suivre vos investissements.

Vous avez le choix entre la gestion profilée et la gestion pilotée(2)

Le + de la Carac : investissez dans des secteurs porteurs d’avenir, comme l’environnement, l’intelligence artificielle et la préservation des ressources naturelles.

Cap sur la performance

En 2026, votre épargne peut aller encore plus loin !

La CARAC organise une offre taux boosté et présente une hypothèse de rendement 2026 du fonds en euros de 4,5% ou 5%. Cette hypothèse de rendement :

- Concerne les versements investis en 2026 sur le fonds en euros.

- Correspond à une hypothèse de taux de rendement 2026 pour le fonds en euros CARAC de 3,50%(*) (basé sur l’observation des taux des 3 années précédentes) auquel s’ajoute un bonus annuel de 1%(*) ou 1,50%(*).

Le taux de rendement 2026 du fonds en euros CARAC sera connu en début 2027.

UN BONUS QUI EVOLUE EN FONCTION DE VOS VERSEMENTS :

-

Versement supérieur ou égal à 250 000 euros+1,50%

-

Versement inférieur à 250 000 euros+1,00%

Ce bonus est calculé au prorata temporis de la date d’investissement(**).

CONDITIONS DE L'OFFRE

- Le taux de rendement servi pour le fonds en euros pour l’année 2026 ne sera connu qu’en début d’année 2027 et dépendra des résultats financiers de la CARAC et du vote des taux en Conseil d’administration.

- En cas de versement ventilé entre fonds en euros et unités de compte, le palier de bonus (+1% ou 1,50%) est attribué en fonction du montant total du versement, mais seule la part investie sur le fonds en euros bénéficiera de l’offre.

- L’hypothèse de rendement 2026 est non garantie.

- L’offre s’applique uniquement sur les versements investis en 2026 et non sur l’épargne en compte au 31 décembre 2025.

- Sous réserve d’une épargne non nulle sur le fonds en euros au 31 décembre 2026.

- En cas de rachat partiel ou d’arbitrage sortant avant le 31 décembre 2026, le versement ne bénéficiera pas de la totalité du bonus.

Consulter le règlement de l’offre

(*) Taux net de frais de gestion et brut de prélèvements sociaux et fiscaux, calculé au prorata temporis de la date d’investissement.

(**) La date d’investissement correspond à la date à laquelle la CARAC investit votre versement sur le fonds en euros. Pour les contrats concernés par l’offre, elle a lieu le 1er jeudi qui suit d’au moins 3 jours ouvrés la réception de votre versement. La période d’investissement des versements effectués entre le 23 décembre 2025 et le 28 décembre 2026 s’étale donc du 1er janvier 2026 au 31 décembre 2026.

L'investissement devient simple : profitez de la gestion en mode automatique

Vous avez la possibilité de choisir entre la simplicité et la clarté de la gestion profilée ou l'optimisation grâce à la gestion pilotée :

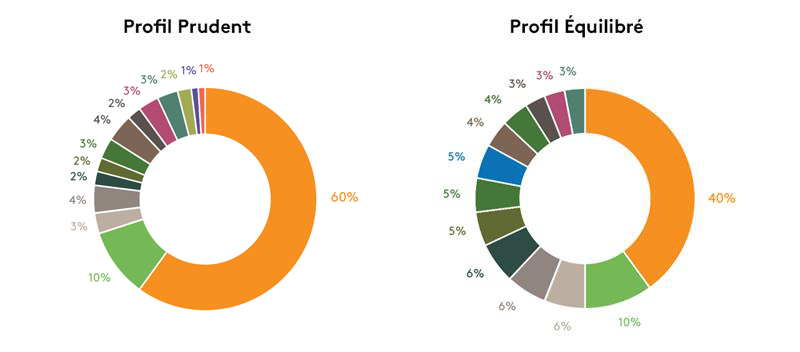

La simplicité et la clarté : la gestion profilée

Ce mode de gestion vous permet de bénéficier d’une ventilation fixe d’actifs diversifiés sans frais supplémentaire. Votre épargne est répartie entre le fonds en euros et les supports en unités de compte. Selon votre profil d’investisseur, vous avez le choix entre deux allocations financières différentes : prudent et équilibré. En gestion profilée, pas de surprise, vous connaissez la répartition de votre contrat à l’avance.

- Profil Prudent (40% de supports en unités de compte et 60% fonds "Sécurité" libellé en euros)

- Profil Équilibré (60% de supports en unités de compte et 40% fonds "Sécurité" libellé en euro)

Légende

L'optimisation grâce à la gestion pilotée(3)

En gestion pilotée, libérez-vous des contraintes de suivi de vos investissements. En confiant votre épargne à la Carac, vous choisissez une stratégie d’investissement selon deux profils (prudent, équilibré) d’allocation de l’épargne adaptées à votre profil d’investisseur.

La Carac, en tant que gestionnaire financier, sélectionne les supports les plus adaptés en fonction des évolutions du marché, tout en respectant vos objectifs : niveau de risque, horizon de placement et répartition entre les supports à plus faible risque. Ainsi, vous bénéficiez d’une gestion optimisée et diversifiée, en lien notamment avec l’économie réelle, sans avoir à intervenir directement.

Un conseil personnalisé et 0% de frais sur versement

Avec Carac Épargne Génération, vous bénéficiez également de l'accompagnement personnalisé d'un conseiller qui se tient à votre écoute et qui saura vous proposer la solution la plus adéquate à votre besoin d'épargne. Disponible, il peut se déplacer à votre domicile ou sur votre lieu de travail, s'entretenir avec vous à distance ou vous accueillir dans une agence près de chez vous.

Aucuns frais sur versement ne sont prélevés sur votre épargne.

Les Frais de gestion appliqués sur l'épargne gérée : 0,60% sur le support "Sécurité" libellé en euros et de 0,90% à 1% sur les supports libellés en unités de compte, selon les modalités précisées dans le règlement mutualiste. En outre, les unités de compte supportent des frais qui sont détaillés dans les Documents d’Informations Clés pour l’Investisseur disponibles sur la page "Informations pré-contractuelles".

En savoir plus sur Carac Épargne Génération

A découvrir : l'assurance vie Carac Épargne Patrimoine

- Compte Épargne Patrimoine, un contrat d'assurance vie multisupports sur la vie individuel à versements libres, libellé en euros et en unités de compte, pour vous accompagner dans la durée en s’adaptant à l’évolution de vos projets et objectifs.

- Carac Avenir Protégé

- Carac Épargne Solidaire

Vous souhaitez épargner sur le moyen ou long terme en vue d'un projet de vie spécifique, tout en bénéficiant du cadre fiscal avantageux de l’assurance vie ? Contactez-nous.

Notes et mentions légales

1Frais de gestion appliqués sur l'épargne gérée : 0,60% sur le support "Sécurité" libellé en euros et de 0,90% à 1% sur les supports libellés en unités de compte, selon les modalités précisées dans le règlement mutualiste.

2En gestion profilée aucun frais supplémentaire. En gestion pilotée, des frais additionnels de 0,35% par an maximum, s'appliquent sur l'épargne investie sur des supports en unités de compte

En gestion pilotée, des frais additionnels de 0,35% par an maximum, s'appliquent sur l'épargne investie sur des supports en unités de compte.

FAQ Carac Épargne Génération

Détenteur d'une assurance vie, l'assuré mineur, peu importe son âge, bénéficie d'un premier capital à même de fructifier dans le temps, en fonction des supports d'investissement choisis. Au-delà de huit ans de détention du contrat, il pourra également bénéficier d'une fiscalité favorable.

Oui, c'est même possible dès la naissance de l'enfant, comme il n'y a pas d'âge minimum pour souscrire un contrat d'assurance vie. Il faut au préalable la signature des représentants légaux - en général les deux parents -, et celui du jeune, s'il a 12 ans ou plus.

Oui, quel que soit l'âge de l'enfant. Pour ouvrir le contrat d'assurance vie, il faut que les représentants légaux donnent leur accord, de même que le jeune, s'il a 12 ans ou plus.

L'assurance vie est en principe « hors succession ». Sous certaines limites, les capitaux transmis au décès de l'assuré ne sont pas soumis aux règles successorales, ni aux droits de succession.

L'assurance vie est un produit d'épargne au cadre fiscal favorable. Les parents d'un enfant peuvent ouvrir un contrat d'assurance vie à son nom et ensuite l'alimenter.

Grâce aux versements de ses parents ou grand-parents, l'assuré mineur bénéficie d'un premier patrimoine. Les versements sur un contrat d'assurance vie ne sont pas plafonnés, contrairement à ceux du livret A qui ne peuvent pas excéder 22 950 €. Ce capital fructifie au fil du temps, en fonction des supports d'investissement choisis. Grâce à l'effet-cliquet, le rendement du fonds en euros est définitivement acquis pour l'assuré. Et les intérêts générés par les versements s'accumulent progressivement.

Après huit ans de détention du contrat, l'enfant bénéficie d'une fiscalité favorable. Au cas où le contrat a été souscrit huit ans avant ses 18 ans, l'enfant pourra percevoir dès sa majorité, en cas de rachat, des gains exonérés d'impôt à hauteur de 4 400 € par an. Cet abattement sera doublé (9 200 €) au cas où l'enfant devenu majeur se marie ou se pacse.

Et à sa majorité, le capital de son assurance vie lui permettra de financer divers types de projet :

- des études supérieures,

- des voyages,

- l'acquisition d'une voiture ou d'un bien immobilier.

Il n'y a pas d'âge limite pour souscrire un contrat d'assurance vie. Seniors, jeunes actifs ou mineurs, quel que soit leur âge, peuvent être titulaires d'un contrat.

Toutefois, dans le cas d'un mineur, seuls les représentants légaux peuvent ouvrir une assurance vie à son nom. Pour finaliser l'ouverture, il faut généralement l'accord des deux parents et, en outre, celui de l'enfant s'il a douze ans ou plus.

Certains pièces justificatives sont nécessaires pour l'ouverture d'un contrat d'assurance vie. Chacun des représentants légaux, en général les deux parents, doit fournir une copie de sa pièce d'identité, ainsi que celle de l'enfant et une copie du livret de famille.

Pour ouvrir une assurance vie Carac Épargne Génération, il faut également effectuer un versement minimum de 200€.

Pour davantage de précisions, prenez contact avec un conseiller Carac.

Guide gratuit

Comprendre pour anticiper la transmission de son patrimoine

Des solutions d’épargne et de retraite performantes et solidaires

Nos solutions

Nos services

Pourquoi choisir la Carac ?