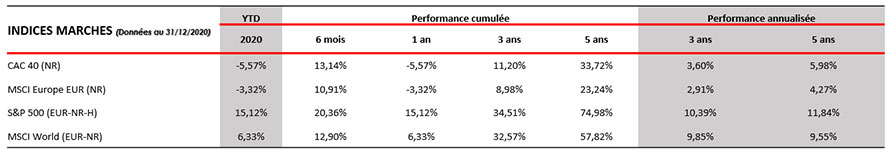

Bilan des marchés financiers à fin décembre 2020

L’actualité du dernier trimestre 2020 fut dense, de la deuxième vague de Covid-19 à l’élection présidentielle américaine. Si la période de juin à septembre avait été plutôt calme sur les marchés actions, ce ne fut pas le cas du mois d’octobre.

Après une embellie durant l’été sur le front de la lutte contre le Covid-19, la résurgence de l’épidémie, notamment en Europe, a mis à mal le rebond des actions des derniers mois. Face à cette deuxième vague, les principaux indices repartaient à la baisse, le CAC 40 et ses pairs européens perdant 8 à 10%. Les Etats-Unis se montraient comme souvent plus résilients, limitant leur baisse à un peu plus de 6% pour le S&P 500.

Cette hausse de la volatilité s’atténua en trois temps. La Banque Centrale Européenne prit la parole fin octobre, promettant une nouvelle injection de liquidités dans le système financier, à hauteur de 500 milliards d’euros, ce qui permit aux actions européennes de repartir de l’avant. Ensuite, la perspective d’une victoire de Joe Biden à l’élection présidentielle américaine fut perçue par le marché comme un nouveau facteur de soutien. Enfin, dernier élément, et non le moindre : le 9 novembre, le laboratoire américain Pfizer dégainait le premier dans la course au vaccin contre le virus. Cela eut pour effet d’euphoriser l’ensemble des marchés actions à travers le monde, en particulier ceux qui avaient le plus souffert en 2020. Sur cette seule journée, le CAC 40 montait de plus de 7%. Cette phase de forte hausse se prolongea tout au long du mois, permettant à de nombreux indices (européens, mondiaux) de signer la plus forte hausse mensuelle de leur histoire, souvent supérieure à 20% dans de nombreux pays (France, Italie, Espagne…).

La nouvelle a provoqué une ruée des investisseurs vers les valeurs ayant le plus baissé cette année, les opérateurs pariant sur une reprise rapide et forte de l’économie. Dans le détail, pour gagner beaucoup en novembre, il fallait acheter les titres les plus « détestés » de la cote : compagnies aériennes, banques, tourisme, foncières…Toutes ces valeurs ont fortement rebondi, laissant sur place les valeurs de croissance, en particulier la technologie, une fois n’est pas coutume.

Il convient cependant de raison garder : ce n’est pas le Covid seul qui avait fait chuter le cours de ces sociétés. La tendance était déjà en place depuis plusieurs années, l’arrivée du virus n’a fait que l’accentuer. Attention donc à ceux qui voudraient acheter les titres de ces sociétés souvent fortement endettées, à la rentabilité faible voire négative, parfois sous perfusion de l’état…La hausse pourrait perdurer, mais une rotation sectorielle dans l’autre sens n’est pas à exclure au regard de la forte dispersion des performances récentes.

Décembre est d’ailleurs venu le rappeler : la mutation du virus au Royaume-Uni, et sa mise en quarantaine par les autres états européens, a fait nettement remonter la volatilité en fin de mois. Bien que les pays commencent leurs campagnes de vaccination, l’incertitude reste forte, et les économies pourraient encore tourner au ralenti pendant plusieurs mois, en attendant un reflux significatif de l’épidémie.

Du côté des matières premières, le pétrole a suivi la trajectoire des actions, le baril rebondissant pour terminer l’année à 48,52 USD aux Etats-Unis et 51,80 USD en Europe.

Sur le marché obligataire, tant sur la dette publique que sur la dette d’entreprise, le calme a continué à régner après l’été. Les taux souverains allemands et français sont restés fermement ancrés en territoire négatif, malgré une remontée de courte durée après les découvertes entourant le vaccin. Côté entreprises, les rendements ont poursuivi leur baisse, se rapprochant de leurs points bas historiques, bien aidés par la politique toujours aussi généreuse des banques centrales.

Sur le fonds en euros, la Carac a mis à profit la période de stress de la fin octobre pour se renforcer en actions, permettant au portefeuille de profiter pleinement du rebond de novembre. Sur la poche obligataire, la baisse des rendements sur la dette d’entreprise a compliqué un peu plus la tâche des gérants. Le marché est resté cher, et peu favorable à l’investissement. L’accent a donc été mis sur la finalisation du programme d’arbitrage immobilier : après avoir vendu plusieurs immeubles résidentiels, la Carac a acquis 5 actifs tertiaires sur l'année 2020, dont 4 au mois décembre, en première couronne parisienne, sur le segment du bureau. Ces investissements ont pour but de poursuivre la diversification du portefeuille immobilier de la Carac, actuellement majoritairement investi sur le résidentiel.